今回は、株式投資でどこの会社の株を買おうかを考えるときに重要な判断基準の一つである、ROE(Return on Equity:自己資本比率)という指標について解説します。この記事では、ROEの基本から実践的な活用法まで、初心者にもわかりやすく解説していきます。

ROEとは?基本を押さえよう

ROE(自己資本利益率)とは、企業が株主の投資した資金をどれだけ効率的に利益に変換しているかを示す指標です。簡単に言えば、「会社がお金をどれだけ上手に増やしているか」を表す数字です。

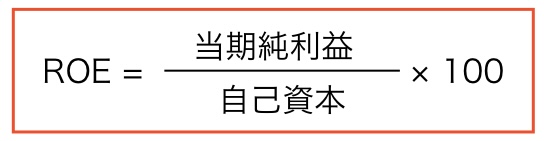

ROEの計算方法は以下の通りです:

例えば、ある企業の当期純利益が1億円、自己資本が10億円だとすると、

ROE = 1億円 ÷ 10億円 × 100 = 10%

となります。一般的に、ROEが10%以上あれば良好と言われています。

なぜROEが重要なのか?

ROEが重要視される理由は、企業の収益性を端的に表す指標だからです。

高いROEは、その企業が効率よく利益を生み出していることを意味します。つまり、投資家にとっては「自分のお金を預けて、しっかりと増やしてくれる会社」という見方ができるのです。

投資判断においてROEは非常に有用です。なぜなら、

- 企業の収益力を直接反映している

- 異なる規模の企業間でも比較が可能

- 経営効率の改善を時系列で追跡できる

これらの特徴により、ROEは投資家が優良企業を見つけ出す際の重要な指標となっています。

ROEの活用方法

ROEを効果的に活用するには、以下のような方法があります。

- 他の指標との比較

ROEだけでなく、ROA(総資産利益率)などと併せて見ることで、企業の総合的な収益性を判断できます。 - 業界平均との比較

同じ業界内でROEを比較することで、その企業の競争力を把握できます。

例えば、小売業界の平均ROEが8%の中、ある企業のROEが12%であれば、その企業は業界内で優位な位置にあると言えるでしょう。 - 経年変化の分析

ROEの推移を見ることで、企業の成長性や安定性を判断できます。

右肩上がりのROEは、その企業が継続的に効率を改善していることを示唆します。

これらの方法を組み合わせることで、より精度の高い投資判断が可能になります。

ROEが高い企業の特徴

ROEが高い企業には、いくつかの共通点があります。

- 高収益ビジネスモデル

独自の技術や強力なブランド力を持ち、高い利益率を維持できる企業です。

例えば、AppleやGoogleなどのテクノロジー企業が挙げられます。 - 効率的な資本活用

少ない資本で大きな利益を生み出す企業です。

例えば、ファーストリテイリング(ユニクロ)は、効率的な在庫管理と店舗運営で高いROEを実現しています。 - 安定した市場シェア

確立された市場ポジションを持ち、安定した収益を上げている企業。

例えば、日本のビール業界における主要企業などが該当します。

これらの特徴を持つ企業は、長期的に高いROEを維持できる可能性が高いと言えるでしょう。

ROEだけでは判断できない!他に見るべき指標

ROEは重要な指標ですが、これだけで投資判断を行うのは危険です。以下の指標も併せて確認しましょう。

- PER(株価収益率)

PER = 株価 ÷ 1株当たり利益

企業の収益力に対して、現在の株価が割高か割安かを判断する指標です。 - PBR(株価純資産倍率)

PBR = 株価 ÷ 1株当たり純資産

企業の純資産に対して、現在の株価が割高か割安かを判断する指標です。 - 負債比率

負債比率 = 負債総額 ÷ 総資産 × 100(%)

企業の財務健全性を判断する指標です。高すぎる負債比率は、企業の安定性にリスクをもたらす可能性があります。

これらの指標をROEと併せて分析することで、より総合的な企業評価が可能になります。これらの指標については、また別の解説記事を出します。

実践!ROEを使った銘柄選び

ROEを活用して実際に銘柄を選ぶ際は、以下のようなステップを踏むと良いでしょう。

- スクリーニング

証券会社のスクリーニングツールなどを使い、ROEが10%以上の企業をリストアップします。 - 業界比較

リストアップした企業のROEを同業他社と比較し、業界平均を上回っている企業に注目します。 - 経年変化の確認

過去5年程度のROEの推移を確認し、安定または上昇傾向にある企業を選びます。 - 他の財務指標の確認

PERやPBR、負債比率なども確認し、総合的に優れた企業を選定します。

注目すべき業界や企業例:

- IT・通信業界:高い利益率と成長性が期待できます。

- 消費財業界:安定した需要が見込める優良企業が多いです。

- 医薬品業界:高い参入障壁と安定した需要が特徴です。

具体的な企業名を挙げるのは控えますが、これらの業界で上記の条件を満たす企業を探してみるのが良いでしょう。

ROEの罠に注意

ROEは有用な指標ですが、以下のような「罠」にも注意が必要です。

- 自社株買いによる見かけ上の向上

企業が自社株買いを行うと、分母となる自己資本が減少し、ROEが上昇します。しかし、これは実質的な収益性の向上を意味するものではありません。 - 過度の財務レバレッジ

負債を増やして事業を拡大すると、ROEは向上しますが、同時にリスクも高まります。財務レバレッジが適切かどうかの判断も重要です。 - 一時的な特別利益による上昇

資産売却などによる一時的な利益でROEが上昇することがあります。継続的な収益力を見極めることが大切です。

これらの点に注意しながら、ROEを他の指標と組み合わせて総合的に判断することが重要です。

まとめ:ROEを味方につけて投資を成功させよう

ここまでROEについて詳しく見てきました。まとめとしては以下になります。

- ROEは企業の収益性を示す重要な指標である

- 一般的に10%以上のROEは良好とされる

- ROEだけでなく、他の財務指標も併せて分析することが重要

- 業界比較や経年変化の分析がROE活用のポイント

- ROEの「罠」にも注意が必要

次のステップとしては、実際に興味のある企業のROEを調べ、他の指標と併せて分析してみることをお勧めします。投資は実践を通じて学ぶことが多いため、少額から始めて経験を積んでいくのが良いでしょう。

ROEを味方につけることで、あなたの投資判断はより洗練されたものになるはずです。この記事が、あなたの投資成功への一助となれば幸いです。賢明な投資で、豊かな未来を築いていきましょう!

株式投資の世界に飛び込むためにまずは口座開設!下記バナーをクリックして早速口座開設しましょう!